Valuation Method

特許権価値評価手法

M&Aなどの取引目的、PPAなどの会計目的、税務目的に用いる、代表的な特許権価値評価手法について解説いたします。

無形資産評価の理論

無形資産の評価手法は、企業価値評価と同様にインカムアプローチ、マーケットアプローチ、コストアプローチに大別される。ただし、コストアプローチのように過去に投資したコストの見積りの困難性やまたコスト見積りが可能であっても同様の経済的便益が得られるかは不明であることから採用されることは少ない。また、マーケットアプローチにおいても、無形資産の取引市場が少ないことから市場価格を直接参照することが難しいため採用されることは同様に少ない。

そのため、無形資産価値評価の実務においては、インカムアプローチが重視される。インカムアプローチの長所として、将来の収益獲得能力や評価対象固有の性質を反映することが可能である。

なお、当社のWebフリーシミュレーション(無料で特許権価値評価のシミュレーション)は、インカムアプローチの中でも特に代表的な手法であるロイヤルティ免除法(The Relief from Royalty Method)を採用しており、また無形資産の中でも特に重要な知的財産である特許権を対象としている(評価シミュレーションはコチラへ)。

ロイヤルティ免除法のアプローチ

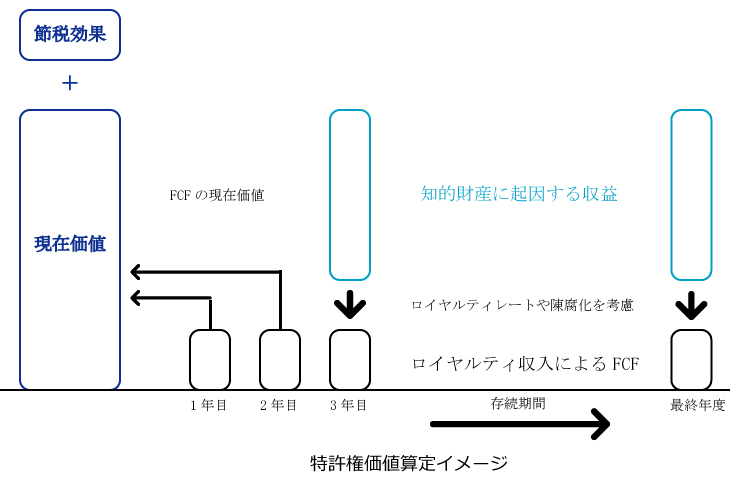

はじめに、ロイヤルティ免除法における特許権価値の算定は、「ロイヤルティ収入による割引現在価値」、「節税効果(TAB:Tax Amortization Benefit)」の構成要素からなる。

特許権価値 = ロイヤルティ収入による割引現在価値 + 節税効果

① ロイヤルティ収入による割引現在価値

ロイヤルティ収入による割引現在価値は、特許権の残存有効期間におけるロイヤルティ収入(Free Cash Flow:FCF)に陳腐化を考慮し、無形資産固有の割引率で割り戻した現在価値として算定される。ここで、FCFは下記算式に示す通り、売上高にロイヤルティレートを乗じ、特許権維持管理費などを控除することにより、特許権保有にかかるキャッシュフローを見積もる。

FCF = 売上高 × ロイヤルティレート × 陳腐化考慮 - 特許権維持管理費 - 法人税等

まず、売上高およびロイヤルティレートの積により、評価の対象となる特許権にかかるロイヤルティ収入となる。しかし、特許権などの技術資産は、代替技術などの台頭により価値が目減りすることが一般的であるため、製品ライフサイクルなどから陳腐化を合理的に見積もる必要が考えらえる。

つぎに、特許権にかかるFCFを現在価値に割り引いた合計が特許権価値となるが、特許権にかかる割引率は、資金調達コストの加重平均である加重平均資本コスト(Weighted Average Cost of Capital:WACC)および資金運用収益の加重平均である加重平均資産コスト(Weighted Average Return on Assets:WARA)のバランスを図り、かつ各資産ごとに資本構成を考慮しながら決定する。参考までに特許権価値評価のイメージを以下に示す。

② 節税効果

特許権の償却費は税務上の耐用年数のもと損金算入されるため、節税メリットを享受できる。そこで、当該節税効果を価値評価に織り込むため、償却費に税率を乗じた影響額を割引いて現在価値を算定する場合がある。しかし、当該影響によって対象期間におけるFCFが変動し、償却費の計算原資である特許権の現在価値も併せて変動する循環計算となる。そこで、節税効果にかかる現価係数(Discount factor)の期間合計および節税効果考慮後の特許権価値から、節税効果にかかる現在価値が算定されると仮定した場合、以下算定式により特許権価値を評価することになる。

特許権価値 - 特許権価値 × 節税効果にかかる現価係数の期間合計

= ロイヤルティ収入による割引現在価値