Knowledge

持株会社化の

グループ計数管理

- 純粋持株会社の

収支構造を中心として -

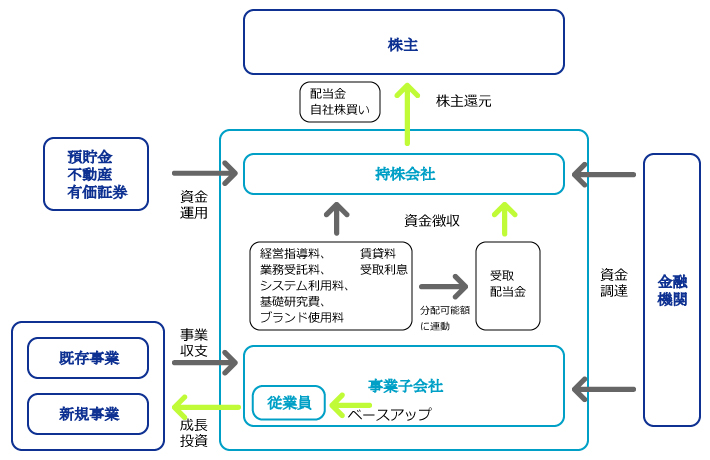

ホールディングス最適化と事業子会社最適化のバランス

持株会社化とは、他の株式会社を支配する目的で、その会社の株式を保有することをいう。他の株式会社を支配する持株会社は、自ら事業を運営し、かつ他社を支配する事業持株会社、および他社の支配のみを目的として事業運営をしない純粋持株会社に区分される。別稿「経営統合における事業集約スキーム」に掲載したJFEグループは純粋持株会社を採用した例である。持株会社化は、会社法上の株式移転、株式交換、あるいは会社分割などの組織再編スキームを用いて実行される。

持株会社化が採用される局面は、他社との事業統合、グループ内再編、事業承継などである。持株会社の最大の特徴は、純粋持株会社を前提に、組織再編などの戦略的な意思決定の迅速化および経営責任の明確化にある。

純粋持株会社は、基本的に事業による収益はないが、持株会社の外部株主への配当目標を達成するために、事業子会社から様々な名目で資金を徴収し、ホールディングス最適化(=グループ全体最適化)を図る必要がある。一方で、持株会社は事業子会社の態様を考慮して、事業子会社からの徴収方法、事業子会社の成長投資、ベースアップなど事業子会社の最適化を図る必要がある。本稿では、純粋持株会社の資金の徴収スキームと併せて、資金の徴収や活用における財務モデリング上の論点について整理する。

資金の徴収スキーム

| 徴収項目 | 徴収名目 | 徴収方法(例) |

|---|---|---|

| ① 経営指導料 | グループ全体の経営戦略策定機能の対価 | = 経営戦略コスト(共通) × 各社配賦率 + コストマークアップ |

| ② 業務受託料 | 経理・人事などの間接業務受託の対価 | = 業務受託コスト(直課) + 業務受託コスト(共通) × 各社配賦率 + コストマークアップ |

| ③ システム利用料 | 情報システムの開発・保守・運用などの外注コストの対価 | = 外部ITコスト(直課) + 外部ITコスト(共通) × 各社配賦率 |

| ④ 基礎研究費 | 基礎研究の研究開発コストの対価 | = 研究コスト(直課) + 研究コスト(共通) × 各社配賦率 |

| ⑤ 受取利息 | CMSによる貸付金利息の対価 | = 各社CMS借入金 × グループ内利率 |

| ⑥ 賃貸料 | 不動産の賃貸による回収 | = 不動産コスト(直課) + 不動産コスト(共通) × 各社配賦率 |

| ⑦ ブランド使用料 | ブランド使用のロイヤルティー収入 | = 各社売上高 × グループ内ロイヤルティレート |

| ⑧ 受取配当金 | 投下資本の配当による回収 | = 各社当期純利益 × 各社配当性向 |

① 経営指導料/管理料

経営企画部門などグループ全体の戦略策定機能を担うため、各事業子会社に紐づいたコストではない。そのため、各事業子会社へ配賦する必要があるが、配賦基準として各事業子会社の売上高(孫会社が存在する場合は子会社連結ベースの売上を採用する場合もある)などが考えれる。さらに、売上高などで一律に配賦する場合、事業子会社への関与度合いから不公平を調整するため、議決権割合などで徴収の濃淡を設定する必要がある。そして、持株会社に適切な水準の利益を計上するため、コストマークアップ方式によって、一定率のマークアップを加算することになる。また、各事業子会社の売上に連動する合理的な料率を設定することが出来る場合、コストマークアップではなく、各事業子会社の売上に料率を乗じた経営指導料を徴収する方法も考えられる。

② 業務受託料

マーケティング部門など(販売費)、および経理・財務部門、総務部門、法務部門、人事部門、資材部門、IT部門など(一般管理費)にかかる人件費・経費について、基本的には直課されない間接コストである。配賦基準として各事業子会社に要した工数によって配賦する方法が考えられる。同様に、持株会社に適切な水準の利益を計上するため、コストマークアップ方式によって、一定率のマークアップを加算することになる。

③ システム利用料

ITコストについて、開発・運用などにかかる社内人件費・経費は経営指導料または業務受託料の名目によって徴収されるが、外部に支払う外注費・維持管理費などは、別途、各事業子会社に配賦する必要がある。配賦基準として、直課されるITコストや売上高によって配賦する方法などが考えられる。

④ 基礎研究費

基礎研究費は、事業子会社に紐づく開発費は別途、事業子会社が負担しているが、基礎研究にかかるコストは将来の新規事業や部門横断的なテーマとなるため、各事業子会社に配賦する必要がある。配賦基準としては、売上や政策的な配賦率を採用する。あるいは、将来の事業に関わるため、経営指導料という名目で徴収することも考えられる。

⑤ 受取利息(社内利息)

CMS(Cash Management System)によるグループ内の資金運用・調達・資金管理により、持株会社が子会社の資金計画の把握や策定の機能を担うことがある。各事業子会社が必要な資金として借り入れている残高に対して、持株会社が外部から資金調達する際の利率を参考にグループ内金利ベースで徴収する。

⑥ 賃貸料

事業に使用する資産や事業に直接関係しない不動産の保有・管理機能が持株会社にある場合、直課可能な部分を除いて、社宅や駐車場など、事業子会社が共通して利用している非事業用の共通不動産の賃貸料について、使用面積や売上など合理的な配賦基準で負担させて徴収する。

⑦ ロイヤルティー収入/ブランド使用料

ブランドを持株会社が保有管理し、各事業子会社がブランドの使用による便益が認められる場合、合理的なロイヤルティーレートを各事業子会社の売上に乗じてロイヤルティ収入を徴収する。あるいは、ブランド使用料は、経営指導料という名目で売上連動によって徴収する方法も考えられる。

⑧ 受取配当金

最後に、事業子会社に対する投下資本の回収として、グループ内の配当政策に基づいて配当により徴収する。事業子会社の分配可能限度額の範囲内で、配当性向または株主資本配当率などによって算定される。

純粋持株会社の収支構造

事業子会社の財務モデリングの論点

持株会社が事業子会社から徴収する資金、また、持株会社は自社で保有する預貯金・不動産・有価証券の運用による収益が主たる配当原資となる。配当政策に基づいた配当性向などの指標により株主に配当、または自社株買いにより株主還元を行う。しかし、事業子会社からの資金徴収スキームには財務モデリング上の論点が存在する。

まず、経営指導料などの資金徴収項目の水準が高い場合、事業子会社の収支が悪化し、持株会社に対する配当性向が満たせない、あるいは分配可能限度額の水準に達する事が出来ない可能性があり、受取配当金の益金不算入(法人が内国法人から配当等を受けた場合に、その受取配当等の額の全部又は一部は、課税所得の計算上益金に算入しない)の課税メリットを享受できないおそれがある。

また、持株会社に対する資金徴収の水準によっては、事業子会社に余剰資金がなく、新規事業などの成長投資にあてられないおそれがある。成長投資による収支の機会損失が生じ、結果的に持株会社の外部株主に対する還元が毀損することになる。

さらに、持株会社に対する資金徴収や事業子会社の必要最低限の運転資金、成長投資の資金水準、加えて、昨今の消費増税を受けて、従業員に対する適切な還元として、ベースアップや賞与によっては、事業子会社はCMSにより持株会社から追加の借入、また状況次第では、事業子会社が直接外部金融機関から借入をせざるを得ないおそれがある。

以上から、持株会社の外部株主への配当政策前提で事業子会社から資金徴収するスキームを設計する場合に、結果的に事業子会社、ひいては、グループ全体の資金活用の最適化が図れないおそれがある。持株会社の外部株主への配当目標を達成するためのホールディングス最適化(=グループ全体最適化)、および事業子会社が負担するべき持株会社のコスト、新規事業への成長投資などの資金繰りに対する事業子会社最適化のバランスを図り、最善の財務モデルを構築する必要があると考えられる。

なお、文中の意見に関する部分は筆者の私見であることを最後に申し添える。